L'essentiel à savoir et retenir

Les fondamentaux

- • Anticiper : établir un plan de trésorerie sur 10 à 12 semaines minimum

- • Actualiser : mise à jour hebdomadaire impérative

- • Encaisser rapidement : facturer dès la livraison, relancer systématiquement

- • Décaisser intelligemment : négocier 30 à 60 jours avec les fournisseurs

Les risques critiques

- • 25% des défaillances dues aux retards de paiement

- • Cessation de paiement si trésorerie non pilotée

- • BFR mal géré = argent immobilisé inutilement

- • Absence de réserve = vulnérabilité aux imprévus

À retenir : La trésorerie est la respiration de l'entreprise. Sans cash, même une entreprise rentable peut disparaître !

Optimiser sa gestion de trésorerie : méthodes et outils indispensables

La trésorerie représente le nerf de la guerre pour toute entreprise, qu'il s'agisse d'une TPE, PME ou ETI. Dans un contexte économique incertain, maîtriser ses flux financiers devient vital pour assurer la pérennité et le développement de son activité.

Les 5 étapes incontournables d'un suivi de trésorerie efficace

| Étape |

Action à mener |

Bénéfice direct |

| 1. Recenser les encaissements |

Organiser par type : ventes, crédits, règlements clients, subventions |

Vision claire des entrées d'argent |

| 2. Recenser les décaissements |

Catégoriser : salaires, charges sociales, impôts, investissements |

Maîtrise exhaustive des sorties |

| 3. Établir la trésorerie prévisionnelle |

Créer un planning avec dates d'encaissements/décaissements |

Identification des périodes critiques |

| 4. Mettre à jour régulièrement |

Actualisation hebdomadaire minimum |

Éviter les écarts prévisionnel/réel |

| 5. Ajuster la stratégie |

Réduire dépenses ou augmenter revenus si écarts |

Plan d'action face aux difficultés |

Les 10 règles d'or pour une trésorerie saine

Établissez un plan de trésorerie sur 10 à 12 semaines minimum. Cela permet de voir venir la cessation des paiements en prévenant les tensions plusieurs mois à l'avance. Les logiciels modernes peuvent synchroniser vos données bancaires en temps réel pour une vue actualisée.

L'actualisation hebdomadaire du plan de trésorerie est indispensable. Gardez l'œil sur les modifications : clients qui paient en retard, augmentation des dépenses non prévues, etc.

Former un collaborateur de confiance à la gestion de trésorerie permet de gagner du temps. Il mettra à jour le plan régulièrement et pourra rendre compte en cas de risque.

Facturer rapidement, suivre l'encours client régulièrement, appliquer une procédure de relance claire sans défaillance. Facturer des pénalités de retard si commercialement possible.

Accorder un escompte de 2% pour paiement rapide peut s'avérer très rentable. Cela optimise la trésorerie et compense le temps gagné sur les relances.

Ne jamais anticiper un paiement ! Négocier des délais plus longs (maximum 60 jours selon la loi LME). Plus les délais sont longs, plus ils compensent les retards clients et l'argent immobilisé en stocks.

Éviter le cost killing aveugle. La réduction des coûts doit résulter de l'amélioration de la performance opérationnelle. Privilégier les charges variables aux charges fixes, renégocier avec les fournisseurs, digitaliser les processus.

On gagne davantage à faire plus qu'à dépenser moins. Segmenter la clientèle, identifier les clients à fort potentiel, augmenter les prix en offrant un service complémentaire, diversifier ses activités.

Analyser le portefeuille client pour se concentrer sur les plus profitables en cash. Un client qui ne répond pas aux critères définis peut être exclu. La course au volume est parfois néfaste.

Conserver une partie du résultat au-delà de l'obligation légale de 5%. Les résultats peuvent baisser, l'entreprise doit investir et les coups durs font partie de la vie entrepreneuriale (cambriolage, casse matérielle, inondation, incendie).

Optimiser le processus de facturation pour booster sa trésorerie

- Vérifier la solvabilité : consulter Infogreffe, vérifier l'endettement, examiner les comptes annuels

- Préciser les conditions : délais, échéancier et mode de paiement dès la négociation

- Prévoir un acompte : 20 à 30% du montant pour les nouveaux clients

- Obtenir le contact comptable : transmission directe des factures

- Envoyer la facture immédiatement : dès la livraison du service ou du bien

- Rappeler le délai : une semaine avant l'échéance

- Automatiser les relances : J+2, J+7, J+15 après échéance

- Être strict : stopper le travail si retard de paiement

Processus de relance structuré des impayés

| Délai |

Action |

Moyen |

Objectif |

| J-7 |

Rappel préventif |

Email ou téléphone |

Prévenir l'impayé |

| J+1 |

Email de rappel courtois |

Email automatique |

Simple oubli |

| J+7 |

Première relance |

Email avec copie facture |

Relance formelle |

| J+15 |

Appel téléphonique |

Contact service comptable |

Débloquer situation |

| J+30 |

Mise en demeure |

Lettre recommandée AR |

Dernière chance amiable |

| J+45 |

Transmission recouvrement |

Cabinet spécialisé |

Procédure judiciaire |

Les outils indispensables pour piloter sa trésorerie

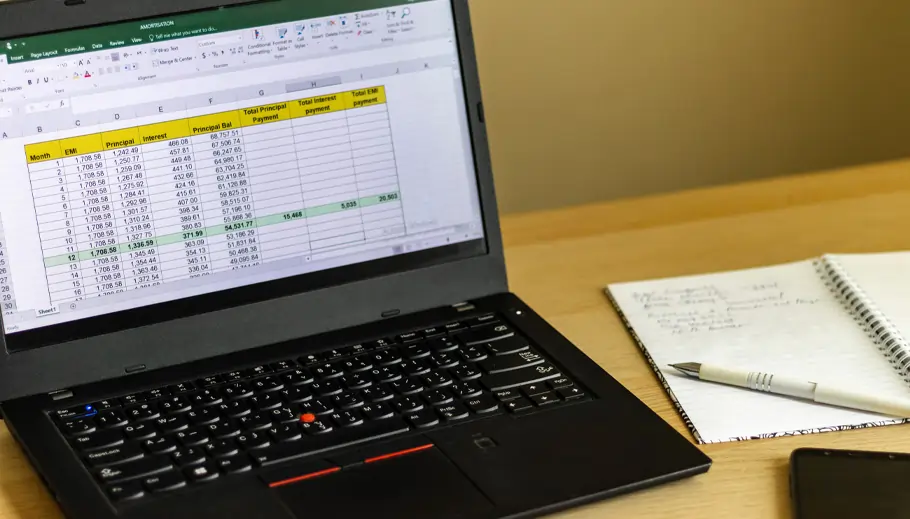

Tableurs Excel

Solution gratuite et flexible pour créer des modèles personnalisés

Gratuit

Flexible

Chronophage

Risque d'erreur

Logiciels de trésorerie

Automatisation complète avec rapprochement bancaire et prévisions

Automatisé

Temps réel

Rapports

Payant

Prestataire externe

Expertise professionnelle pour accompagnement personnalisé

Expertise

Conseil

Plus coûteux

Les indicateurs clés à surveiller

DSO

Délai moyen d'encaissement

Objectif : < 45 jours

BFR

Besoin en fonds de roulement

À minimiser

EBITDA

Rentabilité opérationnelle

Avant charges financières

Cash

Mois de charges couverts

Objectif : 3-6 mois

Exemple pratique d'optimisation

Cas concret : PME de services (2M€ CA)

Situation initiale :

- DSO : 45 jours

- Délai paiement fournisseurs : 30 jours

- Trésorerie tendue chaque fin de mois

Actions mises en place :

- Relances automatisées via logiciel

- Acompte 30% nouveaux clients

- Négociation 45 jours fournisseurs

Résultat : DSO réduit à 30 jours (-33%), amélioration BFR de 150K€, fin des tensions de trésorerie

Solutions de financement court terme

Pour financer les créances clients

-

Cession Dailly : cession des créances à la banque, cash immédiat moins frais

-

Affacturage : société spécialisée prend en charge le recouvrement (coûteux mais sécurisé)

-

Escompte commercial : pour les effets de commerce uniquement

Pour les besoins ponctuels

-

Découvert bancaire : montant négocié à l'avance, agios à prévoir

-

Crédit de trésorerie : prêt court terme pour BFR

-

Billet de trésorerie : avance 1-6 mois, idéal en attente de financement

Gestion de crise : actions d'urgence

Si rupture de cash imminente

- Sécuriser les salaires sur 2-3 mois (priorité absolue)

- Négocier étalement des dettes fournisseurs en plusieurs échéances

- Demander report charges URSSAF/retraite (3-6 échéances possibles avec accord écrit)

- Reporter impôts/TVA avec accord écrit du Trésor Public

- Solliciter mandataire ad'hoc auprès du Tribunal de Commerce (confidentiel)

- Activer lignes de crédit : découvert, Dailly, billets de trésorerie

- Intensifier relances clients de manière plus insistante

Focus startup : organiser sa trésorerie en croissance

Organisation hebdomadaire recommandée

Mercredi & Vendredi

Facturation régulière des clients

Chaque semaine

Relance clients via outil automatisé

Point avec équipe commerciale

Jeudi

Paiement groupé des fournisseurs

Mise à jour tableau de trésorerie

Outils recommandés : Leanpay (relances), Sellsy (facturation), AGICAP (prévisionnel), Pennylane (comptabilité)

Points d'attention selon la phase de développement

| Phase entreprise |

Enjeux principaux |

Actions prioritaires |

Risques à éviter |

| Création |

Constituer le capital initial |

Tableau de pilotage dès le départ |

Sous-estimer les besoins initiaux |

| Démarrage |

Financer avant les premiers encaissements |

Prévisions rigoureuses, acomptes clients |

Manque de cash = arrêt brutal |

| Croissance |

Financer le BFR croissant |

Optimiser délais clients/fournisseurs |

Croître trop vite sans financement |

| Croisière |

Maintenir les équilibres |

Investir prudemment, constituer réserves |

Relâcher la vigilance |

Questions fréquentes sur la gestion de trésorerie

Le BFR représente l'argent indispensable pour financer l'exploitation et combler le décalage de trésorerie quotidien entre les recettes et les dépenses. Il se calcule ainsi : BFR = Stocks + Créances clients - Dettes fournisseurs. Un BFR positif signifie que l'entreprise doit financer son cycle d'exploitation, un BFR négatif génère de la trésorerie. Pour l'optimiser : réduire les stocks, accélérer les encaissements clients et négocier des délais fournisseurs plus longs.

Le DSO (Days Sales Outstanding) mesure le délai moyen d'encaissement des factures clients. Il se calcule : DSO = (Créances clients / Chiffre d'affaires TTC) x 365 jours. Un DSO élevé immobilise la trésorerie. Pour le réduire : facturer immédiatement après livraison, mettre en place des relances automatisées (J+7, J+15, J+30), proposer un escompte de 2% pour paiement rapide, demander des acomptes de 20 à 30%, et utiliser des logiciels comme Leanpay pour automatiser le processus.

Pour éviter la cessation de paiement : établir un plan de trésorerie prévisionnel sur 10-12 semaines minimum, actualiser hebdomadairement les prévisions, sécuriser 2-3 mois de salaires en priorité, négocier l'étalement des dettes fournisseurs, demander un report des charges URSSAF avec accord écrit, solliciter un mandataire ad'hoc auprès du Tribunal de Commerce (procédure confidentielle), activer les lignes de crédit bancaire (découvert, cession Dailly, billets de trésorerie).

La loi LME (Loi de Modernisation de l'Économie) fixe les délais maximums de paiement entre professionnels : 60 jours date de facture OU 45 jours fin de mois. Les pénalités de retard sont obligatoires avec un taux minimum de BCE + 10 points. Une indemnité forfaitaire de 40€ pour frais de recouvrement est automatiquement due. Ces règles s'appliquent à toutes les transactions B2B en France. Le non-respect expose à des amendes administratives pouvant atteindre 2 millions d'euros pour les entreprises.

L'affacturage consiste à céder ses créances clients à une société spécialisée (factor) qui verse immédiatement 80-90% du montant et prend en charge le recouvrement. Coût : 0,5 à 3% du CA cédé. À privilégier quand : le DSO dépasse 60 jours, les impayés représentent plus de 2% du CA, l'entreprise connaît une forte croissance nécessitant du cash, ou le service comptable manque de ressources pour les relances. Alternative moins coûteuse : la cession Dailly où vous gardez la gestion du recouvrement.

L'EBITDA (Earnings Before Interest, Taxes, Depreciation and Amortization) mesure la rentabilité opérationnelle brute. Calcul : EBITDA = Chiffre d'affaires - Charges d'exploitation (salaires, achats, charges externes). C'est l'indicateur le plus pertinent pour piloter car il exclut les jeux d'écritures comptables. Un EBITDA positif indique que l'entreprise génère du cash par son activité. Attention : une entreprise peut avoir un EBITDA positif mais des problèmes de trésorerie si le BFR est mal géré ou les investissements trop importants.

Pour le suivi de trésorerie : AGICAP (synchronisation bancaire temps réel, prévisionnel automatisé), Pennylane (comptabilité et trésorerie intégrées). Pour les relances clients : Leanpay (relances automatiques, connexion avec Sellsy). Pour la facturation : Sellsy, QuickBooks, Zoho Invoice. Pour les startups : combiner Pipedrive (CRM) + Sellsy (facturation) + Leanpay (relances) + AGICAP (trésorerie). Coût moyen : 100-300€/mois pour l'ensemble, rentabilisé par le gain de temps et la réduction du DSO.

L'idéal est de disposer de 3 à 6 mois de charges d'exploitation en trésorerie. Calcul : (Charges mensuelles moyennes) x 3 ou 6. Au minimum, sécuriser 1 mois de dépenses. La réserve légale obligatoire est de 5% du capital social. Au-delà, constituer une réserve supplémentaire pour : faire face aux imprévus (panne, sinistre), financer les investissements, compenser les baisses d'activité saisonnières, négocier sereinement avec les banques. Cette réserve peut être placée sur des comptes à terme pour générer des intérêts.

Pour vérifier la solvabilité : consulter Infogreffe pour l'immatriculation et les comptes annuels, vérifier l'endettement auprès du greffe du Tribunal de Commerce, rechercher d'éventuelles procédures collectives en cours, utiliser les agences de renseignements commerciaux (Altares, Ellisphere, Creditsafe), demander des références bancaires ou commerciales. Pour les grands comptes : risque minimal mais délais de paiement longs (45-60 jours). Pour les PME/TPE : consulter la notation Banque de France. Si doute : exiger un acompte de 30% ou proposer l'affacturage.

La cession Dailly permet de céder ses créances professionnelles à sa banque pour obtenir un financement immédiat. Fonctionnement : vous remettez un bordereau Dailly listant les factures cédées, la banque verse 70-80% du montant sous 48h, vous restez responsable du recouvrement. Coût : 0,2 à 0,5% du montant cédé + intérêts. Avantages : financement rapide, discrétion vis-à-vis des clients, souplesse d'utilisation. Conditions : factures fermes et définitives, clients solvables, pas de clause d'incessibilité. C'est moins cher que l'affacturage mais nécessite de gérer soi-même les relances.

Le découvert bancaire autorise un solde négatif jusqu'à un montant défini. Négociation : demander quand la trésorerie est saine (plus facile à obtenir), présenter un prévisionnel de trésorerie sur 12 mois, justifier le besoin (saisonnalité, décalage ponctuel). Montant habituel : 10-15% du CA annuel. Coût : taux d'intérêt de 3-8% + commission de plus fort découvert (0,05-0,1% du montant utilisé). À utiliser ponctuellement car coûteux. Alternative : le crédit de trésorerie (taux plus bas mais moins souple) ou les billets de trésorerie pour des besoins de 1-6 mois.

En cas de difficultés, l'URSSAF peut accorder : un étalement sur 3 à 6 mois des charges patronales (jamais les charges salariales qui sont dues immédiatement), une remise des majorations de retard si demande motivée, un report exceptionnel avec accord écrit obligatoire pour éviter les pénalités. Procédure : contacter rapidement l'URSSAF (ne pas attendre la mise en demeure), fournir un prévisionnel de trésorerie et un plan de redressement, respecter scrupuleusement l'échéancier accordé. Le recours à un mandataire ad'hoc facilite la négociation. Attention : les reports répétés alertent sur la santé financière de l'entreprise.

Le mandataire ad'hoc est un professionnel nommé par le Tribunal de Commerce pour aider l'entreprise à négocier avec ses créanciers avant la cessation de paiement. Quand le solliciter : trésorerie tendue mais pas encore en cessation de paiement, besoin de négocier des étalements avec URSSAF/impôts/fournisseurs, restructuration de dettes bancaires nécessaire. Avantages : procédure confidentielle (non publiée), le dirigeant reste maître des décisions, facilite les négociations grâce à sa neutralité. Coût : 1000-5000€ selon la complexité, mais largement compensé par les accords obtenus. Délai : nomination sous 8 jours, mission de 3-4 mois renouvelable.

Un plan de trésorerie prévisionnel efficace nécessite : partir du solde bancaire réel actuel, lister tous les encaissements prévus (factures émises + à émettre) avec leur date probable, recenser tous les décaissements (charges fixes, variables, investissements) avec leur échéance, établir un tableau semaine par semaine sur 10-12 semaines minimum. Actualisation hebdomadaire indispensable en comparant prévisionnel/réel. Utiliser un code couleur : vert si solde > 1 mois de charges, orange si < 1 mois, rouge si négatif. Prévoir 3 scénarios : optimiste, réaliste, pessimiste. Les logiciels comme AGICAP automatisent ce processus avec connexion bancaire temps réel.

Le billet de trésorerie est une avance bancaire court terme (1 à 6 mois) à rembourser en une fois à l'échéance. Utilisation idéale : combler un décalage ponctuel de trésorerie, financer un besoin saisonnier, attendre un encaissement certain (subvention, grosse facture), bridge avant une levée de fonds. Montant : selon les besoins et garanties. Taux : généralement plus avantageux que le découvert (2-4%). Avantages : coût maîtrisé, pas d'agios quotidiens, montant et durée définis à l'avance. Conditions : présenter un plan de remboursement crédible, justifier l'encaissement futur, avoir une relation bancaire établie.

Checklist de contrôle mensuel

Rappel légal important

Loi LME (Modernisation de l'Économie) :

- Délai maximum de paiement : 60 jours date de facture OU 45 jours fin de mois

- Pénalités de retard obligatoires : taux BCE + 10 points minimum

- Indemnité forfaitaire pour frais de recouvrement : 40€ minimum

Ces règles s'appliquent à toutes les transactions B2B en France.